发布日期:2024-06-24 20:17 点击次数:73

着手: 妙投APP

出品 | 妙投APP

作家 | 刘国辉

头图 | 视觉中国

屋漏偏逢连夜雨。

近日,建信基金公告,基金司理姜锋因个东谈主原因肯求下野。当作公募宿将,姜锋2007年就加入刚成立两年的建信基金,2011年开动照管居品,他功绩最佳的居品是建信健康民生夹杂A,任职10年又74天终结了374.80%的收益,年化讲演16.51%。

曾任建信基金职权投资部副总司理的姜锋是建信为数未几的明星基金司理之一,他的下野让本就不算劲旅的建信基金职权团队雪上加霜。况且值得崇尚的是,他照管的居品中有一只基金任职时辰未满一年,按照圭表要有18个月的静默期才智重新注册为基金司理。可见当作老职工的姜锋,下野十分进击、鉴定。

职权大将下野的背后,是建信基金连年来功绩与边界名次的下滑。2017年建信基金非货基金照管边界1200亿元把握,居行业第12位。近几年里名次渐渐下滑,终结本年一季度,建信基金非货照管边界2015.6亿元,列行业第24位,名次降幅昭着。

背靠国有大行建行,建信基金没能更进一步进入到头部阵营,反而下滑,不仅退出了非货照管边界TOP20,在银行系基金中也与招商基金、工银瑞信、交银施罗德的差距拉大,并渐渐被中银基金、永赢基金高出。

当作国有大行嫡子,建信基金为何会有这么的劣势?

#01优秀东谈主才不足,全体功绩一般

2005年,银行确立公募试点启动,往常三家银行系公募基金首批成立,分别是交银施罗德与工银瑞信,以及建信基金。

银行系基金公司大多固收实力强,主动职权发展一般。不外交银施罗德、工银瑞信齐是主权职权相对可以的公司,2023年底主动职权边界居行业第10、12名,边界齐在千亿以上。比较之下,同庚景立的建信基金天然也有一批实力可以的主动职权基金司理,不外全体实力不足,比不上上述两家。

最初,从声威上来看,现在建信基金主动职权基金司理数目达20东谈主,占到全公司基金司理总和(67)东谈主的近1/3,不外有过出色功绩的优秀基金司理数目较少。这使得职权类居品边界终结本年一季度末唯有413.71亿元,在非货边界中的占比为20.53%,在沿途公募居品(含货基)中的占比仅为5.6%。主动职权居品的进入产出比较低。

近十年来建信基金曾有过出色功绩的主动职权选手包括陶灿、姜锋、姚锦、王东杰、邵卓、潘龙玲、马牧青、周智硕等。

陶灿与姜锋历久以来一直是建信基金主动职权的两大台柱,二东谈主齐是2007年7月毕业后就进入了成立刚两年的建信基金,过程5年研究员阶段进修,齐在2011年7月开动照管公募居品,齐有过出色功绩,陶灿现在是建信基金职权投资部总司理,同期亦然公司最具闻名度的基金司理,东谈主称“火山哥”,在基民中有一定东谈主气。此外宿将姚锦也有拿得动手的历久功绩,不外一直名气较低。

2015年王东杰和邵卓开动照管居品,也齐创造了还可以的功绩,王东杰属于平衡格调,功绩踏实性较好。曾任职西门子和IBM的邵卓是成长格调,牛市功绩出色,熊市回撤较多。2016年出谈的潘龙玲是医药基金司理,曾任职于诺华制药,她在牛市里曾经功绩出色,近两年跟着医药行情的低迷而出现较大回撤。

而后建信基金有一定的东谈主才断档,到2020年以后,开动照管居品的田元泉、马牧青、周智硕齐有过可以弘扬,其中周智硕是一度颇受阛阓关怀的新锐,擅长中小盘股的筛选,造成了一套组合照管的身手论,在2021年功绩名次相配靠前,不外2022年于今弘扬一般。

这几位基金司理在全阛阓也算可以,不外不足以擢升建信基金主动职权投资的全体水平。其他基金司理大多较为普通,如与陶灿、姜锋同期的邱宇航,照管11年的居品刚刚终结翻1倍的收益,牛市中涨幅未几,熊市中跌幅不小,照管边界唯有1亿元。

与工银瑞信、交银基金职权照管优秀东谈主才握住出现比较,建信基金投研在全体实力、东谈主才培养上均有差距。

其次从格调与全体功绩弘扬上来看,建信基金的上述明星基金司理全体上偏成长格调,既有平衡成长,也有景气度投资标的,在多种格调基金司理的培养上不太收效,牛市中大多功绩可以,不外在交流市中功绩回撤也较大,全体上波动比较昭着。而其他基金司理的功绩更惨淡,使得建信基金全体弘扬欠安。

牛市中一度弘扬可以。海通证券数据显现,终结2022.06.30,建信基金主动职权类基金功绩从近五年的前30%到近三年的前23%,到近二年的前13%,再到近一年的6%,呈现一定上涨势头,主要收货于那时周智硕、马牧青等东谈主的崛起。2021年建信基金旗下1只主动职权类基金收益率超60%、3只超50%、5只超40%、11只超30%,主要即是靠周智硕、陶灿、邵卓孝顺的。

2022年于今,建信基金的明星基金司理功绩着实杜渐防微,均处在损失景况。其中陶灿、邵卓、田元泉、姜锋的损失齐很大,陶灿近三年损失达到30%以上。此前弘扬出色的周智硕在照管边界赶紧破百亿后,在中小盘翻石头的策略遭遇一定照管难题,功绩也堕入了损失。

这么,建信基金的主动职权天然曾经有所弘扬,但全体功绩不算出色。即使是明星基金司理,照管边界也未几,如周智硕现在边界还是降到49亿元,王东杰、邵卓齐唯有31亿元,陶灿边界最大也唯有71亿元。而非明星基金司理照管边界就更低。

这也栽植了建信基金较多的迷你基(边界低于5000万元)以及清盘基金。建信基金现在283只基金居品(多种份额单独贪图)中,基金边界低于5000万元的有92只,占比超3成。2022年,建信基金9只基金清盘,在行业中数目最多。2023年又有8只基金清盘。

不仅仅主动职权基金,近几年里建信基金钞票边界占大头的固收领域,也弘扬不够梦想。

在近三年的债券牛市中,建信基金债基边界从2020年底的1304亿元涨到了现在的1533亿元,涨幅唯有200亿元把握,相配有限。而固收龙头招商基金债基边界从2020年底的1636亿元涨到了本年一季度末的3762亿元,终结翻倍增长。博时基金同期也从2359亿元涨到了3916亿元,增幅齐很大。债基是建信基金的遒劲,却也在全阛阓渐失竞争力,现在债基边界名次行业第19位。

指数基金上更惨,在指数基金逾越式发展的配景下,由于建信基金贫困布局,尤其是场内基金数目很少,大型宽基指数居品贫困,更多以债券型、货币型指数基金为主,现在指数基金边界不足400亿元,列全行业第17位。与头部的中原、易方达等公司差距很大,也比不上工银瑞信、永赢、中银等银行系基金。

#02高管尽出自建行,阛阓化进程不足

坐拥建行这么的推动上风,建行嫡子建信基金却并未在公募打出技俩,反而在近两年出现了名次不竭下滑。为何会如斯?

建信基金可谓成也建行,败也建行。有建行这么一个实力浑厚的控股推动,建信基金历史上是比较踏实的,莫得大起大落,莫得高管与基金司理团队的无数连络流失,在货币基金和债基上有很好的渠谈上风,但也在阛阓竞争中贫困活力,阛阓化进程不够,导致竞争力不足。

基金公司中能作念到头部的,一般齐是公司搞定相配优良的公司,大多是推动遴派董事长来掌抓大标的,具体的宗旨照管多是由行状司理东谈主来担纲,保证专科性与踏实性。

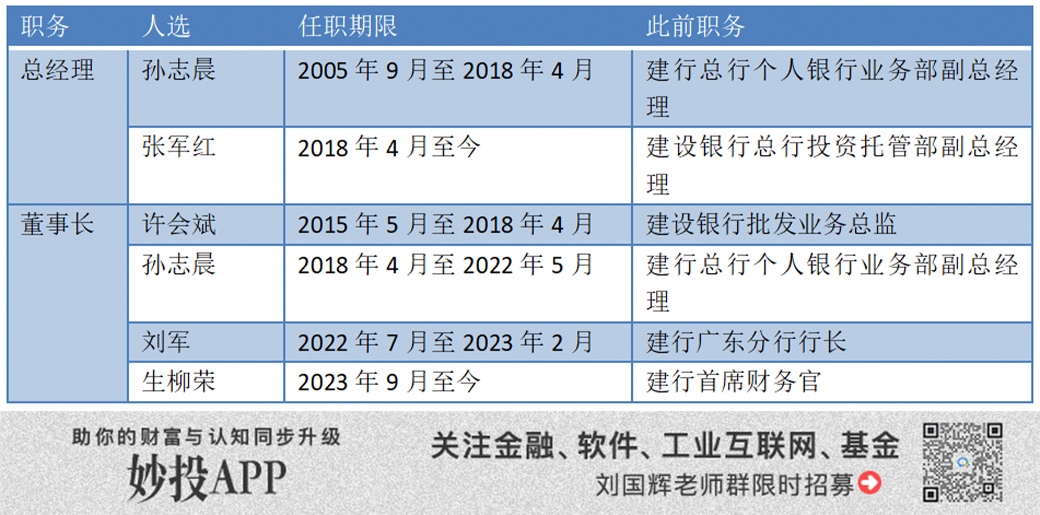

而建信基金历任董事长与总司理均来自建行里面,从业配景基本齐是银行有关业务,在投资尤其是职权投资上专科性不足,制约了建信基金的发展。

建信基金高管从业配景

建信基金的董事长多是从建行高管调任大概兼任,两任总司理任职时辰齐很长,踏实性高,不外从董事长到总司理的过往资格齐与投资的有关度较低,这与多家头部基金公司的高管来自投研团队造成了很大区别。

另外公司高管团队中,肃肃营销、信息工夫、看管的副总裁,也齐是来自于建行,并无投研团队东谈主员在公司照管层任职,投研说话权不高。天然银行与基金投资齐属于金融,但银行的对公、零卖等业务逻辑与股债投资判袂悲痛常大的,唯有金融阛阓部门与基金中的固收有一定共通性。因此建信基金生手携带群众的特征比较昭着。

由此带来的效果即是,建信基金的投研与营销两大中枢部门,齐有一些不够专科的地点。

投研上,建信基金早期还能有陶灿、姜锋这么的东谈主才培养起来,而后自主培养绩优新东谈主的才略并莫得擢升,而后也唯有王东杰算是过程建信体系培养的基金司理,其他有过优异弘扬的,多是外部引进的,如周智硕此前在南边、工银瑞信等公司有投研资格。岂论是东谈主才培养质料如故数目上,齐不够相沿建信职权投资的发展。外聘方面,更多是蛊惑一些实业转投资的东谈主才,如邵卓、潘龙玲,另外皮险资挖掘一些东谈主才,如来自安邦资管的田元泉等。总体来说关于行业优秀东谈主才的蛊惑力不足。

况且建信并莫得像头部公司那样对基金司理按照格调进行分组,而是横向分手为宏不雅策略、周期、制造、消耗、科技、医药、国外等七个大组,分别建设1名投资组长和1名研究组长,同期以行业基金当作主要发力点,每个大组领域齐造成了“行业基金-格调主题基金-全阛阓基金”的三级居品体系,研究员成为基金司理后,先从行业作念起,再迟缓去扩张才略圈作念全阛阓基金。

由于建信基金职权居品一直莫得掀开场所,因此想走相反化的门道,从行业基金动手去作念大边界,倒也可以理会。建信基金从陶灿、姜锋这么的大佬,到王东杰、邵卓这些中生代,再到黄子凌、马牧青等新东谈主,齐照管了行业基金以及主题格调基金,由此带来的效果是:

一方面行业基金未免跟着行业荣枯、行情变化,出现较大的波动性。如主要由姜锋照管的建信环保产业股票A,自2015年4月牛市高点成立于今9年,收益为-12%,这亦然姜锋功绩最差的基金。在2019-2021年的牛市中曾经将净值从0.6拉到1.7,不外而后又在新动力行情熄火后大幅下降,于今依然损失。

另一方面,基金司理为了踏实功绩,未免跳出行业限制去作念股票配置,由此带来格调漂移。如王东杰照管最长的基金是建信大安全战术精选,而历久持仓的白酒、地产、新动力等,跟安全莫得径直估计。陶灿照管的建信高股息主题,此前重仓新动力,旧年于今重仓AI带火的光模块,齐不具有高股息特征。

另外建信基金在推行业基金的节拍上,也有较大问题。如2020年8月,才推出建信食物饮料行业基金;2021年9月,才推出建信智能汽车股票基金,2023年4月AI行情火热时推出了电子行业基金,齐在行情末期的高点上,误判比较严重。

无数行业基金并莫得权臣改善建信基金的功绩,反而栽植了多只功绩差的迷你基金。另外能为建信基金撑门面的,却是陶灿、周智硕等东谈主的全阛阓基金带来了较好讲演。

在营销方面,建信基金也不够收效,旗下的明星基金司理并莫得赢得富裕的边界。这些年来建信基金唯有周智硕是靠优异功绩出圈,带来了百亿边界,其他优秀基金司理如王东杰、邵卓等也可以,但莫得到靠实力出圈的进程,如故需要匹配一定的营销资源来推介,不外建信基金恒久比较低调。相对来说建信基金如故有比较浓的银行业格调,营销上并不在行,在宣发推行比较紧要的基金行业,建信基金败下阵来也属平常。

酒香也怕胡同深,在基金行业同质化较为严重的情况下,同类格调的基金司理之间有着很强的可替代性,如果不行有用把自家的优秀基金司理让阛阓充分清晰,发展就未免滞后。

#03重塑光芒需要有机制校正

在行业名次握住下滑之后,建信基金如故难以看到翻盘但愿。因为下滑的实践原因并非是短期功绩下滑,如果仅仅功绩下滑,还有行情起来后的翻盘契机。一些头部公司名次下滑,更多是靠近这类问题。而建信基金的下滑,不只单是短期功绩欠安导致的,更多是宗旨想维跟不上、阛阓化进程不足导致的。

不同于建信基金,工银瑞信、交银施罗德等弘扬更出色的银行系基金高管团队专科性更强。天然齐是银行高管出任董事长,但交银施罗德的三任总司理莫泰山、战龙、谢卫齐是阛阓化选聘的效果,齐有证券、基金有关的职责资格;工银瑞信三任总司理郭特华、王海璐、高翀天然齐是出自工行系统,不外齐是出自金融阛阓部或钞票照管部,在投研方面提议了比较科学的策略,另外投研东谈主员江明波、杜海涛等也齐曾担任副总司理进入高管序列。

在激发上,天然在银行体系下齐难有股权激发,不外交银基金和工银瑞信齐有历久功绩与公司利润同步的政策。而建信基金贫困有关的激发措施来擢升团队的积极性与斗争力。

比较之下,建信基金在专科团队建设、激发机制上齐还有较大的擢起飞间。想要窜改现在的劣势,建信基金除了踏实投研团队,留神有新的优秀基金司理流失外,还需要在团队建设上愈加专科化、阛阓化,在重要岗亭上进行阛阓化选聘,在高管团队中加多有资管配景的资深东谈主士,打造更有竞争力的投研与销售团队,让专科东谈主员阐发更大作用。

这么既能擢升士气,加多专科度,也能擢升对外部优秀东谈主才的蛊惑力。不然在如今公募行业逆水行舟的竞争态势下,建信基金的劣势难以扶助。

#04少许基金司理值得关怀

建信基金平台全体不够好,不外不代表基金司理可以一概抵赖。就现在来看,包括陶灿、王东杰、周智硕等基金司理值得关怀。

王东杰功绩踏实性可以,从近五年重仓行业看,既有金融地产这类低估值品种,也有白酒这类踏实成长行业,也有新动力等高景气行业,选股上偏好大盘股,从下到上聘请行业龙头进行历久持有。

陶灿和邵卓齐是偏景气度投资的选手,更合适在牛市来增强收益弹性,在弱势中时常跌幅较大。其中陶灿功绩弹性更好。陶灿最佳的居品是建信校正红利,终结现在(6.7)10年又31天任职期限里终结了257.60%的收益。尤其是在2020年有翻倍收益。有实业资格的邵卓历久重仓TMT、新动力、半导体、消耗电子等成长板块,在选股上主如果判断行业景气度,以及所处周期阶段,从中精选个股,不外从历史数据上看牛市中收益不足陶灿。

周智硕近两年功绩不够好,不外比较之下依然是阛阓上比较稀缺的从下到上选股才略较好的选手,有我方的一套身手论来筛选功绩中期有望不竭朝上的公司。在近两年主如果主题型契机以及估值建立型契机的阛阓上,阐发空间不大。中历久来看如故有望积贮逾额收益,可以长线关怀。

田元泉为研究部肃肃东谈主,主要才略圈在制造和周期行业,照管了新动力居品,功绩一度还可以,不外近两年在新动力行情熄火后也堕入较大回撤。在功绩欠安的情况下又刊行了全阛阓基金,现在来看还不太值得持有。马牧青主要配置标的为医药,2022年重仓CXO、医疗做事和中药,收益名次相配靠前。2023年损失幅度也较小,在医药基金司理中弘扬相对可以,格调上持有小票较多,换手率也比较高,还不行详情历久的踏实性若何。

*以上分析计议仅供参考,不组成任何投资建议。